时间: 2024-01-08 16:10:51 | 作者: 华体会app怎么样

11月金股为:万华化学(化工)、隆基绿能(电新)、海力风电(机械)、昌红科技(医药)、中国中免(社服)、税友股份(计算机)

11月A股市场预判:9月经济数据并未提供太多超出市场预期的信息,国内需求底部形态较为平稳,边际上行信号仍有待进一步观察。从基本面角度来看,当前国内需求仍处于下行中后期。宏观政策方面,政策宽松趋势不改。周期定位角度,当前国内仍处于基本面弱势而宏观政策相对宽松的衰退后期,进入扩张前期的拐点需要重视需求端的边际回暖信号。从基金3季报的数据看,上游资源减仓明显,中游制造是加仓的主要方向。从中周期资本开支的视角,制造和科技有望成为新一轮中周期的主导产业,符合政策支持方向,是潜在未来能得到系统性重估的两大方向。一方面,23年全球将进入第二库存周期,它的特征是量升价平,中游制造膨胀更加受益,特别是海外营收占比高的制造公司,产能扩张配合渗透率需求提升,业绩端更快的增长有望得到更强的重估。另一方面,在经历19-21年的市场培育、估值修复,22年周期性估值挤压和突围,科技行业有望开启新一轮业绩主导上涨行情,期间硬科技与软科技有望形成闭环,形成正反馈的业绩螺旋上升。建议关注:

3)前期压制因素解除,行业景气度转好,具备困境反转逻辑的CRO、医疗器械和面板。

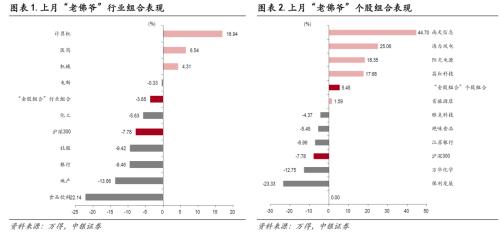

行业组合优于市场,个股组合优于市场。上月“老佛爷”行业组合绝对收益-3.3%,表现优于市场4.48%;“老佛爷”金股组合绝对收益5.45%,表现优于市场13.23%。2017年初以来“老佛爷”个股组合收益净值为2.43。

公司发布三季报,2022年1-9月实现营业收入1,304.20亿元,同比增加21.53%,实现归母净利润136.08亿元,同比减少30.36%,扣非后归母净利润133.90亿元,同比减少30.54%。其中三季度单季度实现营业收入413.02亿元,同比增加4.14%,归母净利润32.25亿元,同比减少46.35%,扣非后归母净利润31.68亿元,同比减少47.92%。受原材料价格持续上涨,主产品价格下行影响,盈利能力短期承压,业绩整体符合预期,看好公司产业布局逐步完善,以及新材料业务有序扩张。

各板块产销量持续提升,公司营收稳定增加。2022年前三季度,聚氨酯、石化、精细化学品及新材料板块产量分别为316万吨、340万吨、和71万吨,同比分别增长6.14%、22.48%、28.55%;销量为314万吨、893万吨、和68万吨,同比分别增长8.05%、15.97%、27.65%;各板块营收同比分别增长10.81%、31.91%、41.30%。前期扩建产能有序释放,产品市占率有望提升,聚氨酯行业龙头地位进一步巩固。

成本上行叠加产品价格下调,三季度利润率显著收窄。原料端,依据公司公告,纯苯、煤炭(5,000大卡)、丙烷、丁烷三季度均价分别为8,397元/吨、1,128元/吨、682美元/吨、和672美元/吨,同比分别上涨4.08%,6.92%、5.25%、和3.86%。产品端,根据百川盈孚数据统计,聚合MDI、纯MDI三季度国内市场均价为15703.72元/吨、19836.92元/吨,环比分别下滑12.18%和7.80%,同比分别下滑21.64%和11.13%,同时,部分石化产品三季度价格显著下跌,依据公司公告,正丁醇、丙烯酸、丙烯酸丁酯、PVC市场行情报价同比分别下跌50.94%、43.51%、46.46%、31.88%。公司Q3毛利润率为12.99%,同比减少13.91pct,环比减少3.60pct。未来,随着家电、建材、服装等终端市场需求复苏,产品盈利水平有望修复。

产业链结构持续优化,新材料项目逐步投产。依据公司8月份公告,120万吨/年乙烯及下游高端烯烃项目审批通过,包括120万吨/年乙烯裂解装置、25万吨/年低密度聚乙烯(LDPE)装置、2×20万吨/年聚烯烃弹性体(POE)装置、20万吨/年丁二烯装置、55万吨/年裂解汽油加氢装置(含3万吨/年苯乙烯抽提)、40万吨/年芳烃抽提装置。同时,4万吨/年尼龙12项目于近期正式投产并产出合格产品,此外,6万吨PBAT生物可降解材料、1万吨锂电池三元材料、4.8万吨柠檬醛及衍生物等新材料在建项目正在有序推进,未来,公司产业链协同优势将持续增强,新材料业务有望进一步扩展公司成长空间。

评级面临的主要风险:项目进度不达预期。原油价格大大波动。疫情维持的时间及影响超预期。

前三季度业绩增长45%:公司发布2022年三季报,前三季度实现收入870.35亿元,同比增长54.85%;实现归属于上市公司股东的净利润109.76亿元,同比增长45.26%;扣非后盈利106.54亿元,同比增长43.99%。其中2022Q3扣非后盈利42.49亿元,同比增长70.34%,环比增长13.08%。公司此前预告前三季度盈利同比增长40%-48%,公司业绩符合预告区间。

经营现金流大幅度增长,费用控制明显提升:前三季度公司经营现金流净额205.01亿元,同比提升338.23%,其中2022Q3净流入98.03亿元,同比提升155.90%。前三季度公司期间费用率同比下降2.03个百分点至4.02%。

硅片组件销售持续增长:年初至今,公司积极适应市场需求和产业链变化,灵活调整经营策略,2022年1-9月,公司主要经营产品出货量持续增长,实现单晶硅片出货量超60GW,单晶组件出货量超30GW。

新型电池技术HPBC实现量产,HJT电池效率进一步突破:公司坚持以技术创新推动产业进步,不断加大新研发技术投入,在新型电池技术储备与产业化推进方面,2022年9月,公司西咸乐叶年产15GW高效单晶电池项目正式投产,新型电池技术HPBC进入量产阶段;同月,公司在自主研发的掺稼P型M6全尺寸单晶硅片上,将HJT电池转换效率刷新至26.12%,持续保持行业领先地位。

优质产能持续扩张,发行GDR提升全球竞争力:今年8月,公司公告拟建设鄂尔多斯年产46GW单晶硅棒和切片项目、芜湖年产10GW单晶组件项目,优质产能快速扩张。近期,公司拟发行全球存托凭证(GDR),并申请在瑞士证券交易所挂牌上市,有望逐步提升公司核心竞争力。

评级面临的主要风险: 国际贸易壁垒风险;行业需求不达预期;价格竞争超预期;新冠疫情影响超预期;光伏政策风险;降本不达预期;新技术性价比不达预期。

受海风行业影响,公司前三季度业绩显著承压。公司2022年前三季度实现盈利收入11.70亿元,同比减少73.24%;归母净利润2.41亿元,同比减少73.75%,根本原因是进入2022年以来,因海上风电平价、供需关系、产能结构变化、施工窗口期、新冠疫情、台风天气等多重因素影响,项目建设速度明显放缓,并且去年海风抢装造成同期基数较大,导致经营业绩下滑明显。单季度来看,三季度实现盈利收入5.2亿元,同比减少66.2%,环比提升4.61%;实现归母净利润0.5亿元,同比减少84.95%,环比下降60.84%,主要系二季度确认了7503.72万元的风电场投资收益,而三季度由于风速较差导致上网电量减少,单季度仅实现投资收益1038.76万元。

三季度盈利能力继续提升,期间费用控制良好。由于22年前三季度处于海上风电平价上网初期,下游客户项目建设速度较“抢装潮”期间放缓,产品售价和需求量都相应降低,导致公司整体毛利率由去年同期30.15%下降16.03pct至14.12%。单季度来看,随公司产能利用率上升,三季度毛利率16.94%,环比二季度上升3.49pct,持续改善。2022年前三季度期间费用率为3.07%,继续维持在较低水平,展现出公司良好的成本控制能力。

发行可转债募资积极扩充产能,提升外省接单和出海能力。公司上市以来宣布了多项在江苏省外的扩产计划,根据目前公司的产能规划,公司已完成北部山东东营、威海,东部江苏盐城、南通,南部海南儋州,三位一体全方位布局,基本实现国内产能全覆盖,夯实区位优势,大幅度的提高国内接单能力,同时海南儋州基地能够辐射东南亚,显著提升公司出海能力,预计2023年底公司产能将达到100万吨。同时,未解决资金问题,公司发布《向不特定对象发行可转换公司债券预案》,将通过发行可转换债券的形式,募集资金不超过28亿元来支持公司的扩产规划。

纵向打通产业链,围绕风电领域打造三大核心板块提升核心竞争力。除传统的风电塔筒及桩基制造外,2021年12月公司宣布与中天科技合资设立江苏中海海洋工程有限公司,从事海上风电工程承包业务,承接海上风电基础施工、维护等工程服务;此外公司还收购海恒如东切入风电场的开发建设及运营业务。公司紧紧围绕海上风电上下游,纵向打通产业链,最终形成了设备制造、新能源开发以及施工和运维三大板块并驱的业务形态,成为一家具有风电领域一站式服务能力的产品提供商和品牌服务商。

评级面临的主要风险:海上风电装机没有到达预期;原材料价格波动的风险;产能扩张没有到达预期;项目落地进度没有到达预期;行业竞争加剧。

公司三季度业绩明显好转。公司前三季度实现营业收入9.06亿元,同比增长4.95%,归母净利润1.19亿元,同比增长30.00%,扣非归母净利润1.10亿元,同比增长43.96%;其中单三季度实现营业收入3.38亿元,同比增长7.36%,环比增长22.91%;归母净利润4857.80万元,同比增长29.54%,环比增长96.00%;扣非净利润4945.67万元,同比增长79.47%,环比增长81.48%。

医疗耗材“CDMO”企业,享受全球高端塑性医疗耗材产业向国内转移红利,专业定制化、一站式服务专家。在我国市场如体外诊断行业空间大同时又伴随集采等控费政策的大环境下,跨国巨头和昌红科技等优质企业合作实现降本增效从而稳固市场占有率是长期趋势。同时昌红科技从模具设计、制造到塑性产品输出的一站式、定制化的提供非标产品能力形成一定竞争壁垒,有望享受更大份额的产业链转移的红利。同时国内IVD企业迎来发展新阶段,对昌红提供的塑性耗材需求有望持续增加。

产能扩建持续推进,新订单值得期待。新产能有望陆续投产。中长期来看公司和罗氏之间的合作有望加深。罗氏背书之下更多相关跨国巨头有望陆续开展合作。同时公司还有晶圆载具业务,亦将为公司贡献一定增量空间。

评级面临的主要风险:行业政策风险,新技术及产品开发不达预期风险,汇率波动风险,新项目订单验证及承接进度不达预期的风险,新冠疫情风险,竞争加剧风险等。

海口项目开业,三亚项目扩容,进一步巩固龙头地位。海口国际免税城已于10月28日开业,携800余个国内外知名品牌启幕。公司与太古地产合资竞得位于海棠湾的新地块,卡位优质地理位置。两者拟强强联手推进三亚国际免税城三期项目建设,发挥太古地产在开发招商,顶奢资源等领域的优势,并与三亚国际免税城的一二期协同互动,丰富有税业态。新项目落地有望增厚公司业绩,逐步扩大市场份额。

线上线下全面布局,持续巩固供应链优势。公司推进线上业务缓解疫情冲击,搭建运营会员体系,截至Q3会员数超2400万;线下推进新增门店建设,旗下DUTYZERO品牌在香港增设2家概念店。海南国际物流中心一期投入到正常的使用中,新增5万平米仓储面积,提升商品丰富度及物流配送效率;推进供应链现代化建设,箱式电商机器人项目上线试运行。

评级面临的主要风险:新冠疫情反复影响客流,免税市场之间的竞争加剧,新项目经营不及预期风险。

税局项目连续中标,G端收入有望提速。2022年8月,公司与中国软件、神州数码作为联合体,中标国家税务总局应用支撑平台项目,金额达4879万元。除此之外,公司在8月还与中软公司、方欣公司一同中标国家税务总局电子发票服务平台。G端业务具备明显季节性,一般集中在三、四季度,公司三季度接连中标税务总局核心项目,后续有望在收入中得以体现。

新增客户有望带动B端业绩增长。税务领域由于涉及到企业历年涉税信息,客户粘性相比来说较高。因此客户数量成为带动企业收入的重要驱动力之一。公司2021年报披露,截止2021年,公司在涉税领域已积累用户近600万企业用户。同时,公司持续加大销售投入,拓展增量客户,三季度销售费用同比增长42.4%,前三季度同比增长33.0%,预计销售费用的持续投入将带动B端收入的持续增长。

创新SaaS产品持续推进。公司创新SaaS业务分为PTS(薪酬个税社保)、GTS(集团税务)和ETS(灵活用工税务平台)。报告期内,亿企PTS与某大型农业集团企业达成合作,开展薪税一体化系统建设;公司还与东吴证券达成合作,其GTS产品为全集团分企业来提供全税种一键申报、纳税申报稽核合规化、自动化的管理服务。创新SaaS项目的签订将为公司提供进一步增长动力。